7月10日,洋河股份以77.68元/股报收,总市值达1170亿元,这一数字相较今年初已经下降了超360亿元,市值凭空蒸发了约四分之一。

如果再把时间线稍微放长便能发现,在2021年初经历每股250元以上的高点后,洋河股份已经连续三年震荡下行,特别是自去年中期以来步入了“一条斜线往下跌”的怪圈中,股价丝毫没有反弹的迹象。

作为浓香型酒企代表,洋河股份是洋河集团的下属企业,也是苏酒不折不扣的龙头。十几年前,洋河曾凭借一场“蓝色风暴”在浓香赛道出圈,并在中端市场站稳脚跟,海天梦多款单品被炒得格外“热闹”。

没人想到的是,几年后,随着政商白酒消费格局被打破,以中端产品为发力主线的洋河遭遇“背刺”,市场对高端产品的需求呼之欲出。但是,由于底蕴和策略上的不足,洋河未能很好地把握转型机会,并最终在高端产品“话语权”上失势。

更惨的是,在白酒行业“老三”之争中,曾占尽风头的洋河还陷入与山西汾酒、泸州老窖的贴身肉搏,不仅在市值上早早被二者超越,营收、利润等指标增速也不及对手。而在自己的大本营环江苏地区,来自今世缘等竞品的压力也让人越来越“头疼”。

面对多重挑战,洋河管理层在今年的业绩发布会上给出了“主动降速”这个答案。但投资者更想知道的是,这样的“主动”背后,洋河真的找到解决问题的钥匙了吗?

01

「洋河崛起,风光散尽」

在洋河崛起的那段岁月,有两个关键词一定不能忽视——一个是时代属性,一个是改革转型。

上世纪末,白酒行业进入了蓬勃发展时期,一时间川酒、徽酒、鲁酒等多个流派涌现。但与此同时,受制于地区粮食产量不足,位于江苏省的洋河酒却尽现颓势,不仅销量承压严重,甚至走到了倒闭的边缘。痛定思痛下,洋河酒开启了声势浩大的转型。

2002年,江苏宿迁国资旗下的洋河集团联合多家企业发起设立了江苏洋河酒厂股份有限公司,2006年洋河又开展了增资扩股计划。两次改制后,洋河激活了内生动力,形成了国资实控人、外部投资人和公司管理层分庭抗礼的局面。

顺着体制改革的东风,洋河在2003年推出了蓝色经典系列。回过头来看,洋河的策略无疑是成功的。

一方面,当时市面上白酒多以红、黄色调为主,且主打喜庆等卖点,洋河则主要聚焦政府机关和企业成功人士,“蓝色”调性十分吸睛;另一方面,洋河瞄准了不同品牌价格间的真空地带,比如当时的口子窖(5年)每瓶108元,五粮春每瓶158元,洋河海之蓝在上市时选择了118元价位,后来提升至138元,但始终能找准竞品价位的空挡。

另外,洋河的营销也足够出色,你肯定还能想起那句——世界上最宽广的是海,比海更高远的是天空,比天空更博大的是男人的情怀。

在发力产品定位和价格策略外,洋河还在渠道布局上创造性引入“1+1”深度分销模式。这一模式下,洋河优先发展各区域核心事业单位中具有影响力和知名度的“核心消费者”,并逐渐在目标群体中形成消费偏好。

在这个过程中,洋河挑选经销商也很有门道,除了关注资源禀赋外,还以向厂商派驻销售人员等方式占据经营话语权,经销商往往只负责物流和周转工作。

就这样,洋河在这片市场“蓝海”中实现了快速增长。统计显示,2004年,洋河的营收还在4.17亿元,到2008年这个数字就来到26.82亿元,年平均增速接近60%。2010年,洋河更是以76.19亿元的营收完成了对泸州老窖、顺鑫农业的赶超,坐上了行业“老三”的宝座,“茅五洋”格局也从此拉开序幕。

02

「缺陷丛生,高端“失意”」

不过,蓝海不可能永远存在,属于洋河的时代来得快去得也快。

在行业的“黄金十年”,洋河规模做大了,还成功在深交所挂牌上市,这其中除了自身产品、价格、销售等策略外,更核心一点是搭上了政商消费的快车。

但2013年后,随着限制三公消费政策的出台,政商白酒消费格局被一同打破。而在2016年全国规模以上白酒公司产量达到1358万千升的历史巅峰后,7年间整体产量缩水了三分之二,至2023年末仅有449万千升。很显然,随着白酒行业的产销量的“萎靡”,白酒厂商们也将接连遭遇打击。

怎么办?对厂商来说,要么只能提价走高端化路线,产品毛利率会有所增加,公司的基本盘才能玩得转,要么选择侵吞其他公司份额,不管是价格战还是什么手段,先活下去才有可能。而在中端市场尝到甜头的洋河,自然不甘心只在低端赛道沉浮。

就这样,洋河一边以中端酒为抓手,另一边为高端产能做准备,大规模扩张名优基酒。但是,并非所有公司都适合高端,在新的竞争格局里,洋河的一些“缺陷”也开始显露。

比如窖池问题。洋河属于浓香型白酒,这个赛道有五粮液、泸州老窖等对手。原泸州老窖公司总工程师、国际酿酒大师赖高淮曾说:在浓香型的白酒生产中,窖池越老,所产酒质量越好,优级品率越高。

事实上,如果单看窖池数量,洋河至今约有七万口,五粮液有三万多口,泸州老窖只有一万多口,洋河并不缺乏竞争力。但如果比“老”,洋河显然难以招架。

泸州老窖的一万多口窖池中,有1600多口是百年以上的,其代表产品“国窖1573”可以追溯至明朝万历元年;五粮液40年以上的窖池也有2000口左右,代表作“第八代五粮液”可以追溯至明清窖池;洋河的窖池,大部分都是近15年建的,海之蓝和天之蓝窖池年限都在50年以下,梦之蓝M9据说使用的是明清窖池,但这些“百年窖池”在抗日战争期间曾遭到严重破坏,处于停产半停产状态。因此,纵使洋河主观上想向“高端”靠拢,也还要先迈过时间这道门槛。

再比如品类问题。目前市面上能站住脚的高端白酒品牌,基本都有一款可以“打爆”别人的单品,比如飞天茅台、普五、国窖1573。这些品牌凭借多年市场销量的积累完成了对用户心智的“收割”。但对洋河来说,中端有天之蓝、海之蓝系列,次高端有梦6+、水晶梦,高端又有梦9、梦20和手工班等,这些产品在形象等方面区别又不大,价格还存在交叉带,很影响品牌辨识度。消费者连记得清都很困难,又怎么会买得准呢?

另外,在渠道端,洋河此前采用的是“1+1模式”,这种模式下渠道利润偏低,且会弱化经销商职责,长此以往势必影响经销商的积极性。有洋河经销商就对青橙财经表示,这几年来自厂商的任务压力很大,大量货压在手中,甚至要通过套费用解决价格倒挂问题。而从数据来看,这几年洋河经销商更换比例始终在20%左右的高位。

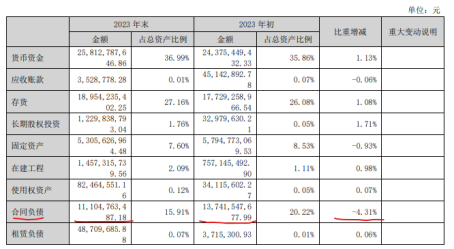

另一项能侧面反映厂商和经销商关系的数据是合同负债。白酒企业通常采取先款后货的经营模式,合同负债金额可以直观反映经销商的付款意愿。仅在2021年-2023年,洋河的合同负债已从158亿元、137亿元跌至110亿元,占资产的比重也一同下滑。这背后经销商的库存压力过大和销售情况不理想可能还是主因。

多重因素叠加下,洋河不可避免地成了高端赛道的“失意者”。

03

「“老三”之争,尽占下风」

在整个行业的下行通道里,其实鲜有品牌能不遭波及。反映在白酒行业的“老三”之争上,虽然洋河扛着压力走了很多年,但在规模上仍是常胜将军。

不过,在2020年泸州老窖喊出“争三”目标、2021年山西汾酒提出“要三分天下有其一”的宏大蓝图后,竞争的局面开始发生微妙的变化。

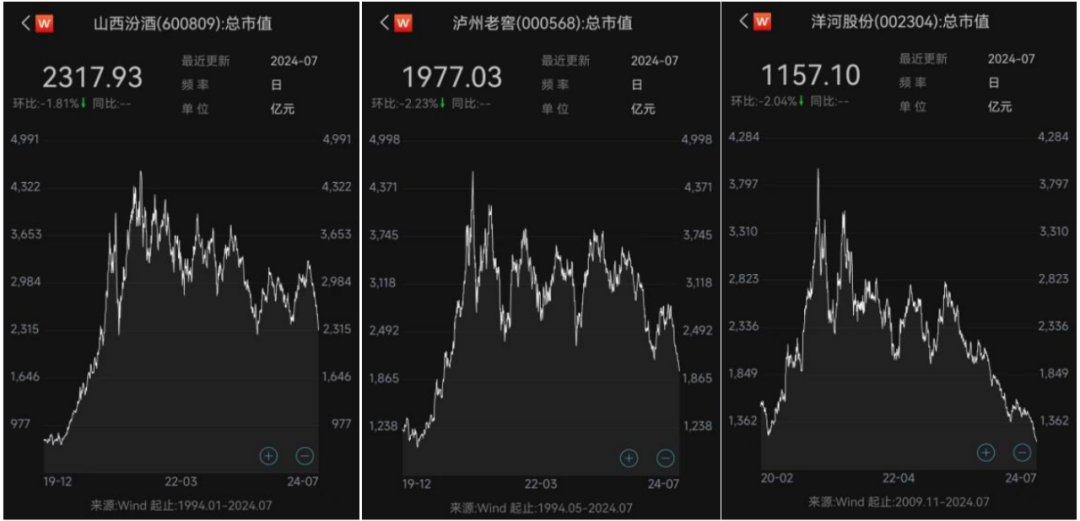

首先是资本市场表现。通过下面三张总市值图不难看出,截至2024年7月8日收盘,山西汾酒、泸州老窖和洋河股份基本处在三个区间带,山西汾酒总市值超过洋河股份整整一倍,泸州老窖也比其多出约820亿元,短时间内洋河股份想要追上堪称“天方夜谭”。

一些细节趋势也在印证这种判断。在2020年-2021年期间,三家酒企市值不约而同地冲上了历史高位,但即便如此,洋河最高市值也仅在4000亿元左右,山西汾酒和泸州老窖都来到过4600亿元以上,谁能讲出让投资者更“满意的故事”不言自明。

从近一年情况来看,在白酒市场情绪回落、估值下杀的周期内,山西汾酒和泸州老窖股价基本还处在震荡期,虽然相比历史高点跌幅过半,但远未触底,仍具有不错的安全边际;但洋河股份今年以来几乎呈现“直线下降”节奏,市值一跌再跌,已创2020年以来的历史新低。这不免引发投资者吐槽,要求公司“回购”“做好市值管理”的声音相当普遍。

除了二级市场表现,在经营层面,洋河股份业绩疲弱更加明显。2023年,洋河的营收和净利润分别为331.26亿元和100.16亿元,从规模看依然占据A股白酒板块第三的位置。但如果从营收增速来看,洋河10.04%的水平在20家上市酒企中只能排在第17位,身后的水井坊为6%,顺鑫农业和酒鬼酒为-15.86%和-30.14%。

对比一直“虎视眈眈”的山西汾酒和泸州老窖,洋河的危机感可能更强烈。2023年,山西汾酒和泸州老窖的营收各为319.28亿元和302.33亿元,在迈进300亿元门槛后继续保持对洋河的紧追。如果把时间拉长至最近五年就会发现,洋河的优势正在缩小,领先区间已从百亿来到十亿,如果再不进行有效调整,被反超或许只是时间问题。

此外,作为从江苏走向全国的酒厂,洋河在大本营的压力也不小。数据显示,2023年洋河江苏省内业务收入为143.93亿元,同比提升8.05%,而另一家上市酒企今世缘的营收为101亿元,增速高达27.41%。今世缘的“攻城略地”已悄然间缩小了与洋河的差距,甚至在局部市场完成了逆转。

04

「降速转型,何时尽头」

面对如此复杂的经营局面,在今年的业绩说明会上,洋河股份董事长张联东提到一个词——主动转型,引发了行业热议。

张联东表示,目前白酒行业进入深度调整期,“存量竞争、结构增长、品牌集中”等趋势持续凸显,市场竞争愈发激烈,公司主动降速转型是为更高质量、更可持续、更加健康发展。而对于白酒销售量下降14.93%,洋河方面也表示,“为了控制市场库存,公司调整优化销售结构,下半年收缩供给量,导致销售量下降”。

上述情况是否属实我们并不清楚,但在中高端白酒市场进入存量竞争、需求收紧的时代,主动降速不仅会把与茅台、五粮液等行业标杆缩小差距的主动权拱手让出,更会被身后对手摁着头“暴击”。面对这些隐患,洋河的管理层和股东们难道真能坐得住吗?

事实上,2024年也是张联东接掌洋河股份的第四年。上任初期,张联东就提出“白银时代”的概念,寄希望于在“双名酒、多品牌、多品类、全渠道”的全战略下率领洋河实现突围。此后,张联东还推出了洋河首个股权激励计划,该持股计划购买回购股份的价格为103.73元/股,参与持股计划的员工占总数比例接近三成,其本人也持有份额1000万份,占持股计划比例的1%。

但值得注意的是,如果以目前洋河的股价表现来看,张董的账户甚至还浮亏25%。

而相比洋河此前几任管理层持股情况,比如杨廷东、张雨柏等人,洋河现任管理层、核心成员并未充分享受到公司发展的红利,与公司利益的“捆绑”相对不足,股权激励的初衷没有真正落实。

如今,在业绩失速、股价表现不佳的背景下,出身于宿迁政务系统的张联东也开始遭到外界质疑。不少投资者关心的是,这家凝聚着几代人心血的酒企到底触没触底,何时才能重现昔日的光环,“降速转型”是否能用时间换来空间。

但这些问题,谁又能说得清呢?

本文来自投稿,不代表增长黑客立场,如若转载,请注明出处:https://www.growthhk.cn/cgo/market/120753.html

微信扫一扫

微信扫一扫  支付宝扫一扫

支付宝扫一扫