文/窦文雪

编辑/子夜

2024年,房地产市场持续调整,房地产交易服务平台贝壳多少也受到了大环境的影响。

近期,贝壳发布2024年中期业绩公告。相比去年的逆势增长,行至2024年中期的贝壳,几项关键的财务数据均录得下滑。

报告期内,贝壳实现营业总收入为397.5亿元,同比下降0.04%;归母净利润为23.24亿元,同比下降42.70%;毛利润为106.4亿元,同比下降9.01%。

但在单季度的业绩中,仍能看到贝壳的企稳态势。

据其第二季度未经审计的财务数据显示,贝壳实现净收入234亿元,同比增长19.9%;净利润为19亿元,同比增长46.2%;经调整净利润达26.9亿元,同比增长13.9%。

贝壳第二季度财务数据,图源贝壳找房官方微信公众号

按照环比增长数据来看,贝壳第二季度净收入较第一季度增长了43.67%,归母净利润则大幅增长3倍有余。

贝壳的业绩,一直是房地产行业的一个缩影,其显著优于第一季度的业绩,也意味着此前5月的房地产政策松绑潮,在房市中起到了作用,而贝壳也经过了一系列调整,扭转了一季度稍显低迷的业绩。

另一边,“房子不好卖”的特点也实实在在地写在了贝壳的业绩报告上。2024年中期,贝壳实现总交易额14689亿元,同比下降16.2%。其中,新房交易暴跌,而二手房交易跌幅较小。

主业受环境拖累,发展疲软,“副业”却有声有色,贝壳也被称为“阿尔法跑赢贝塔的典范”。

自2021年以来,贝壳将租赁与整装业务作为公司的“两翼”,配合“一体”房产经纪,成为公司新的增长曲线。2023年,贝壳将“两翼”升级为“三翼”,开辟了第三条——住宅开发的业务线。

从财报上来看,贝壳的前两翼已经取得了不错的成绩。其房屋租赁服务与家装家居业务均实现了不同程度的增长。

其最新开辟的“第三翼”也在不久前成功开单。7月30日,贝壳旗下贝好家在西安拿下两宗住宅用地,首次拿地成功。

对于未来的发展,贝壳又向二级市场释放了新的讯号。

其与业绩报告一同发布了一份扩大并延长股份回购的计划,将股份回购授权从20亿美元增加至30亿美元,回购计划期限延长至2025年8月31日。

在这一系列的组合拳之下,资本市场将如何看待贝壳?

1、贝壳还稳,但挑战仍在

楼市愈发低迷的2023年,跑出了一家逆势增长的企业——贝壳。

作为行业头部的房地产交易服务平台,贝壳的业绩一直是房地产市场的晴雨表。一时间,以贝壳业绩回升而判定房市“还没那么差”或“即将回暖”的声音不在少数。

但今年第一季度,房地产市场再度回调,房地产销售指标降幅扩大。

据国新办今年4月发布的数据,今年一季度,房地产开发投资下降9.5%。全国新建商品房销售面积22668万平方米,同比下降19.4%;新建商品房销售额21355亿元,下降27.6%。

贝壳的业绩也受到了一定程度的影响。财报显示,公司在2024年第一季度实现营收164亿元,同比下降19.24%;归母净利润4.32亿元,同比下降84.28%;经调整净利润为13.92亿元,同比下降61%。

但也正如国家统计局副局长盛来运在新闻发布会上所说,一季度房地产销售指标降幅扩大,有去年对比基数的原因,绝对量水平并不低。

反观贝壳的业绩也是如此,看似比上年大幅下滑,实则是随市场环境波动,呈现相似的变化趋势。

因此,虽然第二季度,贝壳的几项关键财务项目的同比数据也在下滑,但要想知道贝壳有没有“进步”,还要同时看一下环比指标。

今年二季度,贝壳实现净收入为234亿元,同比增长19.9%,环比增长42.68%;归母净利润为19.0亿元,同比增长46.2%,环比增长338.63%;经调整净利润为26.9亿元,同比增长13.9%,环比增长93.25%。

盈利能力方面,贝壳的毛利率与净利率都与第一季度相比实现了增长。毛利率为26.77%,比第一季度的25.17%提升了1.6个百分点;净利率为5.87%,比第一季度的2.64%提升了3.23个百分点。

报告期内,贝壳的总交易额数据照比第一季度有所回升,为8390亿元,比第一季度的6299亿元增长了33.20%。

据连线Insight观察,得益于一系列政策的支持,房市在二季度得到了修复。

据中房网信息,今年5月,国内房地产政策持续松绑。中央层面,推出了下调首套及二套住房最低首付比例、个人住房公积金贷款利率等利好政策;地方层面,配合中央出台了98条房地产调控政策。

尽管有政策扶持,业绩表现也好于上期,但无法否认的是,2024年上半年,房子还是不好卖。贝壳的门店和人力都在增加,但总交易额却在减少。

财报显示,贝壳的门店数量达到近4.6万家,同比增幅为6.9%,活跃门店数量较上年同期增加8.1%至4.44万家;经纪人数量同比增长5.2%至45.87万名左右,活跃经纪人数量约41.15万名。

但截至6月末,贝壳实现总交易额14689亿元,同比下滑了16.2%。

其中,新房交易额大幅下滑,为3871亿元,同比下滑32.4%。其中外部经纪人、链家经纪人分别促成交易额3138亿元、733亿元,同比跌幅分别为33%、29.9%。

二手房的情况好于新房。

2024上半年,贝壳存量房交易的总交易额为10238亿元,同比减少8.7%。其中由链家门店促成的存量房交易额较上年同期减少11.9%至4124亿元,贝壳平台上贝联经纪人促成的交易额同比减少6.3%至6115亿元。

据连线Insight观察,虽然近期二手市场交易活跃度有显著提升,但二手房价格并没有出现大幅下滑。这意味着,高线城市市场需求充沛,政策的有效性也得到了一定程度的验证。

总体上来看,面对大环境的重重挑战,贝壳房产经纪业务的基本盘还算稳固。

2、谋求多元化转型,贝壳找到新增长曲线了吗?

在房价一直“跌跌不休”的情形下,贝壳也不再焦灼于房产经纪业务的持续承压,尝试谋求多元化转型。

自2021年开始,贝壳提出“一体两翼”的战略,将房产经纪作为主线,租赁业务惠居、家居家装业务贝壳整装作为新的业务发展曲线。

2023年,贝壳又将“两翼”增加为“三翼”,开辟了第三条——贝好家住宅开发业务线。试图逐步从传统的房产经纪服务平台,转型为一个综合性的居住服务提供商。

今年上半年,贝壳在转型上的努力,首先表现在对“一体三翼”的投入上。

上文提到,贝壳不仅增开了门店,还增聘了员工。

其还在财报中透露,公司正推进大店模式,并开发不同类型的门店形式,如通过社区便民服务站来增加对社区的覆盖,或融合家装场景的门店成为一站式居住服务的入口等等。

这些,无疑是需要投入更多成本来维护的。

但实际上,由于交易业务规模的减少,因此,贝壳门店成本和外部经纪人的佣金与内部员工的薪资成本降低了。

上半年,贝壳的门店成本从2023年同期的14.15亿元减少至13.65亿元,给外部经纪人支付的佣金成本从上年同期的114亿元减少至89亿元;内部佣金及薪酬则由2023年同期的94亿元减少至81亿元。

贝壳把更多钱投入到了到“三翼”中的前两翼身上。

财报显示,贝壳家装家居成本从2023年同期的28亿元增加至44亿元,同比增加57.5%;房租租赁服务从2023年同期的22亿元增加至55亿元,同比增加了1.5倍。

贝壳2024中期营业成本数据,图源贝壳找房官网

相应的,贝壳的投入也收获了回报。

家居家装已经成为贝壳近年来发展最为迅猛的板块,第二季度,该项业务实现合同额42亿元,同比增长22.3%;包括定制家具、软装等在内的新零售合同额为12.2亿元;净收入40亿元,同比增长53.9%;业务贡献利润率达到31.3%。

截至2024年中,该版块的总交易额为人民币76亿元,较2023年同期增长24.0%,收入同比增长59.9%,所占营收的比重达到16.23%。

另一项房屋租赁服务的净收入由去年同期的21亿元增长至今年的58亿元,增长幅度达到176.7%;贡献利润率由5.5%环比提升至5.8%。

财报称,该项业务增长的主要原因是省心租模式的在管房源规模增加。数据显示,省心租二季度末在管规模突破30万套,上季度为超24万套,去年同期为超12万套。集中式长租公寓在管规模1.4万余套,去年同期为超7000套。

“前两翼”稳步提升,贝壳又开始跳出房地产交易服务平台身份,做起了“开发商”。

今年7月末,贝壳旗下住宅开发服务平台贝好家,经两次折戟后成功拿下西安市未央区的2宗共14.475亩商住用地,成交总价款为1.3亿元。

这项业务并没有脱离贝壳的平台优势。据悉,贝好家的定位不是传统房地产开发,而是数据驱动型住宅开发服务平台,主要为业主方、开发商等合作伙伴提供“1+2”模式的综合解决方案。“1”指的是产品解决方案,“2”指多样的资金服务以及线上线下一体化的营销服务。

“一体”企稳,“三翼”有了起色,贝壳对自己的信心也充足了起来。

3、股份回购计划增至30亿美元,能给股东更多信心吗?

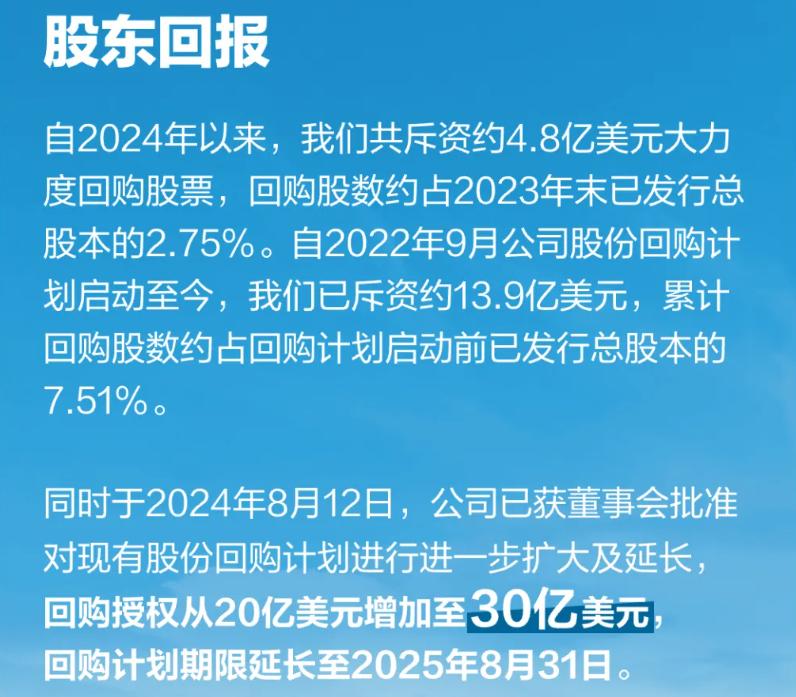

伴随贝壳半年报一起发布的,还有一份扩大延长股份回购计划的公告。

公告显示,经董事会批准,回购计划由20亿美元提高至30亿美元,期限从今年8月底延长到明年8月底。

事实上,该项被延长的股份回购计划始于2022年9月,截至8月12日,贝壳已经斥资约13.9亿美元用于回购股份,折合人民币近百亿,回购的股数占回购计划启动前公司已发行总股本的大约7.5%。

其中,从今年年初至8月12日,贝壳共计回购股份4.8亿美元,占去年底总股本的2.7%。

贝壳股份回购计划,图源图源贝壳找房官方微信公众号

贝壳的这次回购颇有诚意,其并不是将股份转为库存股进而又作为股权激励发放给高管,而是直接注销。如2023年全年,贝壳回购的7.19亿美元股份已经全部注销。

据市值风云报道,今年年初到8月13日,贝壳回购金额38.3亿港元,在港股市场中能排到第8位。

从现金流上看,贝壳的账面资金能够撑起它的自信。今年上半年,公司经营现金流净额为38.58亿人民币,资产负债率维持在42.3%。截至2024年6月30日,贝壳的现金、现金等价物、受限资金和短期投资合计达到了597亿人民币。

贝壳执行董事和CFO徐涛在二季报电话会议中表示,“在稳健的现金储备下,我们仍会持续加大股东回报,通过积极的股票回购,进一步提升资本配置、提高资本运营效率,与投资者分享发展的红利”。

贝壳的这次回购调整计划起到了效果,在扩大并延长股份回购计划的第二天,贝壳港股便高开高走,截至当日收盘,股价报38.6港元/股,大涨7.67%。

贝壳港股8月13日股价走势情况,图源Choice

不过,这样的涨势并没有持续太久,8月14日,贝壳港股就以下跌2.20%收场,在后续的几天中持续在38港元/股上下震荡。

截至8月21日收盘,贝壳的股价来到了38.15港元/股,下跌2.43%。

贝壳的业绩情况,是房地产行业现状的一个缩影,同样的,市场对贝壳的信心,也是对房地产行业信心的一个缩影。

业内普遍认为,房地产行业还将经历长时间的调整。这种环境下,贝壳只能尽力保持稳定“输出”,根据市场的变化快速作出反应,并寻求第二曲线的增长。

对于贝壳来说,如今“一体三翼”战略已经略显成效,接下来就是让几块业务齐头并进,增强穿越周期的能力,让资本市场对它更有信心。

(本文头图来源于贝壳找房官方微信公众号。)

本文来自投稿,不代表增长黑客立场,如若转载,请注明出处:https://www.growthhk.cn/cgo/model/122979.html

微信扫一扫

微信扫一扫  支付宝扫一扫

支付宝扫一扫