合规产能触及天花板,中国宏桥没有“第二条曲线”

撰文/ 刘同

编辑/ 陈晓晓

尽管交出了亮眼的答卷,但资本市场却开始谨慎看待中国宏桥。

2024年10月30日,中国宏桥披露前三季度财报,营收1100.68亿元,同比增长12.47%;净利润157.54亿元,同比增长141.43%。

业绩利好的催化下,中国宏桥的股价虽然初期有所上涨,但11月8日后就急转直下,11月20日报收12.22元/股,相较11月8日14.35元/股的阶段性高点,下跌14.85%,抹去了国庆牛市行情带来的涨幅。

众所周知,资本市场有很强的前瞻性,不光重视当下的业绩,也关注公司长线的竞争力和生命力。亮眼业绩之外,中国宏桥的战略规划十分短视,头顶海量债务压力依然选择大手笔分红,并且缺乏“第二条曲线”。凡此种种,决定了投资者很难坚定看好中国宏桥。

与大部分企业从创立伊始就专精某一赛道不同,作为改开一代的企业,中国宏桥的创立和成功都有很强的偶然性。

中国宏桥此前是山东魏桥集团旗下电解铝板块公司。之所以山东魏桥集团设立电解铝板块,主要是因为其最初是一家纺织厂,需要稳定的电力供应,因而于1999年建设魏桥第一热电厂。

因具备垂直整合优势,魏桥集团的电价比国家电网低30%以上,不但为旗下企业供电,并且还通过自建电网向周边其它企业和居民供电。

由于魏桥集团的纺织业务无法消耗更多电量,为了更大程度挖掘自办发电厂、自建电网的商业价值,魏桥集团瞄准了极度依赖电力的电解铝行业,于21世纪初成立中国宏桥的前身魏桥铝业。

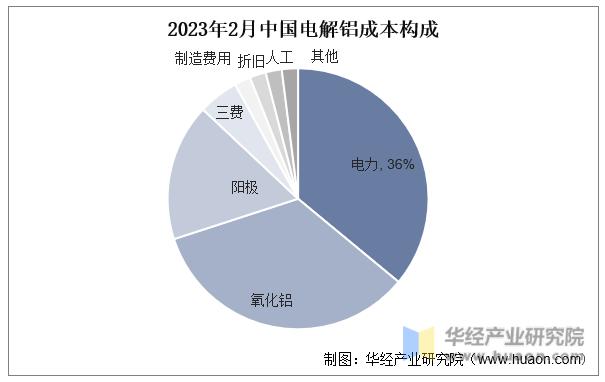

图源:华经产业研究院

华经产业研究院统计的数据显示,2023年2月,全国电解铝成本构成中,电力成本占比高达36%,是第一大成本项。显而易见,由于自办发电厂、自建电网可以带来更低的电力成本,魏桥集团切入电解铝行业,具备得天独厚的优势。

因成本优势明显,经过数十年耕耘,目前中国宏桥已经成为中国电解铝行业的翘楚。华经产业研究院数据显示,2022年中国电解铝建成产能中,中国宏桥占比14%,位居第一。

事实上,伴随着市场影响力扩张,中国宏桥的业绩也稳步攀升。财报显示,2021年-2023年,中国宏桥营收分别为1144.9亿元、1316.99亿元、1336.24亿元,分别同比增长32.9%、15.03%、1.46%;净利润分别为160.73亿元、87.02亿元、114.61亿元,分别同比增长53.1%、下跌45.86%、增长31.7%。

有鉴于公司已成行业霸主,并且持续释放利润,中国宏桥不断反哺资本市场。Wind数据显示,2006年以来,中国宏桥累计分红434.82亿元,分红率高达38.92%。

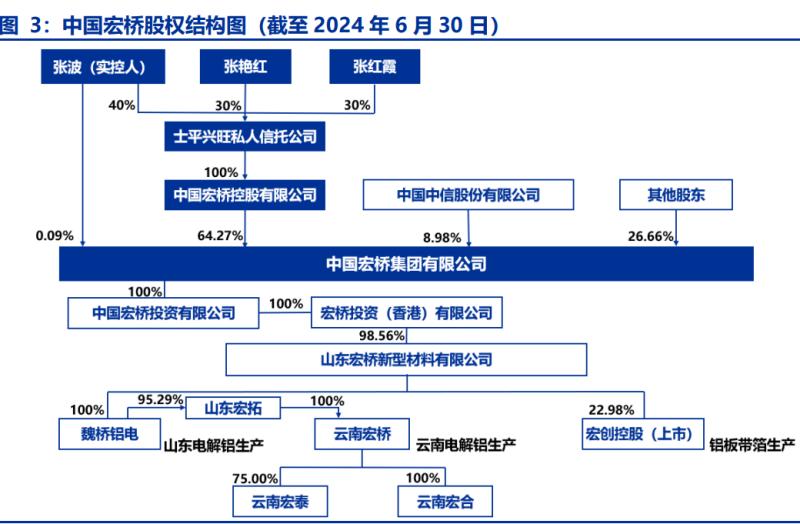

图源:申万宏源

不过需要注意的是,在此过程中,最大的受益者并非投资者,而是张波家族。财报显示,截至2024年中,张波家族通过直接控股或家族信托的方式,持有中国宏桥64.36%的股权。每年数十亿元的分红,大多落入张波家族的腰包。

如果中国宏桥的业务稳中向好,没有太大的压力,那么大手笔分红无可厚非,但问题是,其正头顶数百亿元债务。

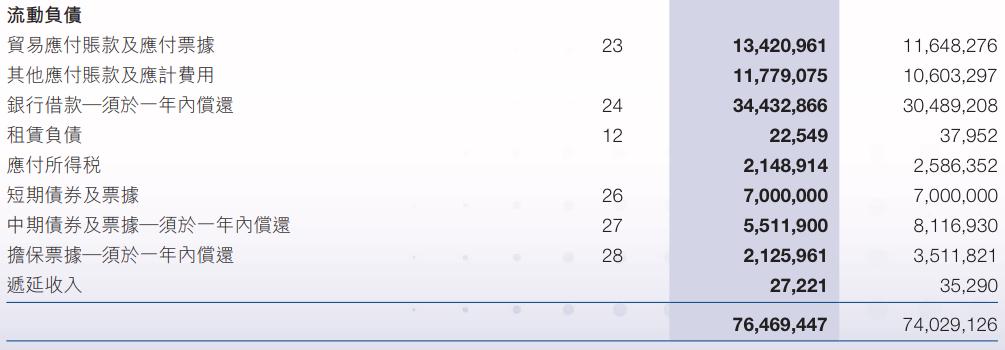

图源:中国宏桥2024年上半年财报

财报显示,截至2024年中,中国宏桥持有的现金及现金等价物为375.02亿元,一年内需要偿还的银行借款为344.33亿元,一年内需要偿还的中期债券及票据为55.12亿元,一年内需要偿还的担保票据为21.26亿元。

显而易见,目前中国宏桥持有的现金及现金等价物,难以覆盖未来一年需要应对的短期债务,偿债压力很大。

有鉴于此,2024年4月,穆迪将中国宏桥的企业家族评级由“Ba2”下调至“Ba3”,并将其高级无抵押评级由“Ba3”下调至“B1”,维持负面展望。对此,穆迪表示,“中国宏桥因对短期债务依赖增加,而导致资本结构弱化。”

图源:中国宏桥2024年上半年财报

与此同时,中国宏桥还面临存货规模居高不下的挑战。财报显示,截至2024年中,中国宏桥存货高达347.6亿元,较上年末增长2.4%,主要系“部分原材料库存数量增加所致”。存货规模居高不下,很大程度上说明,中国宏桥的产品动销不畅,如果不能尽快打开销路,其接下来还将面临巨大的存货减值压力。

诚然,作为上市公司,中国宏桥已经打开融资通道,但近年来其外部融资状况并不乐观。财报显示,2021年-2023年,中国宏桥筹资性现金流分别为-193.96亿元、-127.9亿元以及-2亿元,持续净流出。

或许是因为经营压力太大,2024年3月26日,中国宏桥发行了一笔364天期限的美元债券,规模为3亿美元,定价7.75%。为此,2024年上半年,中国宏桥支付了14.93亿元的利息。

不过需要注意的是,中国宏桥并非没有资金用于偿债。2024年上半年,中国宏桥的净利润91.5亿元,同比激增272.7%。然而,中国宏桥却决定派发中期股息0.59港元/股,同比增长73.53%,分红比例高达56%。

有鉴于张波家族在分红中受益匪浅,面临巨大财务压力的中国宏桥宁可借债,也要大手笔分红,似乎说明,其已经被大股东的利益“绑架”。

尽管目前来看,中国宏桥的业绩还具备一定的成长性,承担得起大手笔分红以及一定的债务压力,但结合上游产能来看,其即将触及成长瓶颈。

为清理整顿违规产能、遏制产能过度扩张,2017年,中国实施电解铝行业“供给侧改革”。其中,中国宏桥分得的指标产能为646万吨。2024上半年,中国宏桥铝合金产品产量为322.1万吨,年化产能约为644.2万吨,设备接近于满负荷运行。

这意味着,中国宏桥即将触及上游产能天花板,接下来如果想要继续成长,就需要进行精细化运营,通过控制成本拓宽利润空间。

为了进一步降低上游成本,中国宏桥计划将电解铝的产能搬迁至云南。早在2019年,中国宏桥就启动了云南绿色铝创新产业园暨200万吨绿色水电铝项目,希望依托云南丰富水电资源优势发展铝产业。

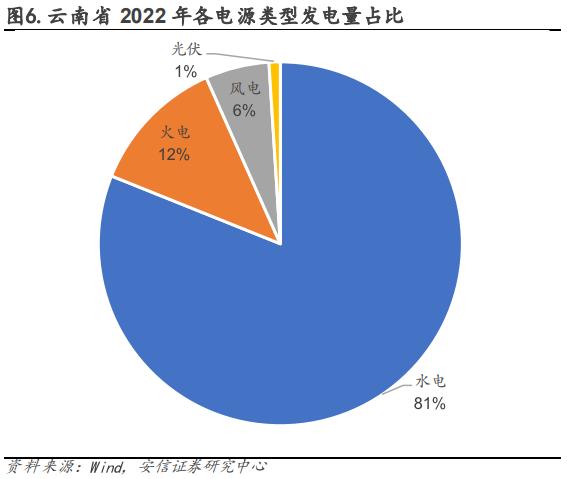

图源:安信证券

安信证券研究中心数据显示,2022年,云南水电发电量占比高达81%。因电力成本优势明显,2017 年起,云南省政府发文支持引进电解铝等高耗能产业,同时给予电价补贴优惠。基于此,中国宏桥计划合计向云南转移396万吨/年产能,约占公司全部产能的61.47%。

不过需要注意的是,近年来,云南迎来枯水期,电力供应日趋紧张。云南省统计局的数据显示,2024年上半年,云南水力发电量1166.16亿千瓦时,占比仅为62.64%,相较往年超80%的占比,大幅回落。

因云南水电供应不足,中国宏桥的产能搬迁计划已被推迟。可以说,短期内,中国宏桥很难靠产能转移打开想象空间。

有鉴于产能搬迁受阻,近年来,中国宏桥的目光投向了如火如荼发展的新能源汽车市场。2019年5 月,中国宏桥投资建设魏桥轻量化基地,以新能源汽车用系列高强高韧新型铝合金材料开发为核心,致力于为下游客户提供汽车轻量化系统解决方案。

财报显示,2024年上半年,中国宏桥的铝合金加工产品营收75.82亿元,同比增长34.3%,展现了一定的成长性。

图源:中国宏桥2024年上半年财报

不过需要注意的是,由于是新能源汽车市场的“新势力”,中国宏桥铝合金加工产品的经营质量并不高。2024年上半年,中国宏桥的铝合金加工产品毛利率仅为21%,比铝合金制品低3.6个百分点。如果接下来,利润空间更低的铝合金加工产品成为公司的营收支柱,那么中国宏桥的净利润就有下跌的可能。

另一方面,2024年上半年,中国宏桥应收账款为72.39亿元,相较上年末增长31.9%,“主要系铝合金加工产品收入增加所致。”按此推测,作为行业新手,为了吸引下游客户买单,中国宏桥似乎采用了“先货后款”的策略,降低了收款力度。此举虽然短期内可以推高中国宏桥铝合金加工产品的业绩,但也蕴含着应收账款计提减值的风险。

总而言之,尽管现阶段中国宏桥的业绩颇佳,并且屡屡大手笔分红反哺资本市场。但投资者们意识到了,中国宏桥大手笔分红最大的受益者其实是张波家族。目前,中国宏桥负债规模居高不下,依然选择大手笔分红,很大程度上说明,公司的发展已经被股东的利益“绑架”。

展望未来,中国宏桥即将触及合规产能上限,叠加产能搬迁计划受阻,经营质量或将逐步恶化。此外,中国宏桥的铝合金加工产品虽然业绩增速不俗,但利润空间却十分有限。

凡此种种,决定了接下来中国宏桥将面临巨大的挑战。

本文来自投稿,不代表增长黑客立场,如若转载,请注明出处:https://www.growthhk.cn/cgo/model/128252.html

微信扫一扫

微信扫一扫  支付宝扫一扫

支付宝扫一扫